Wie viel Haus kann ich mir leisten?

Wie viel Haus kann ich mir leisten?

Wie viel Haus kann ich mir leisten?

Wie viel Haus kann ich mir leisten?

Warum finanzielle Planung so entscheidend ist

Wer ein Haus kauft, muss nicht nur die Immobilie im Blick haben, sondern vor allem die eigene finanzielle Realität. Eine durchdachte Finanzplanung signalisiert nicht nur Ihnen selbst Sicherheit, sondern zeigt auch Banken und Finanzierern: „Dieser Kunde weiß, was er sich leisten kann.“

Die wichtigsten Schritte auf einen Blick

Einnahmen und Ausgaben analysieren

- Monatliches Nettoeinkommen: Alles, was regelmäßig auf Ihrem Konto landet.

- Fixkosten: Versicherungen, Kredite, Unterhalt.

- Variable Kosten: Lebensmittel, Freizeit, Hobbys, Sparraten.

Merksatz: Alles, was übrig bleibt, ist die potenzielle Rate für Ihr Eigenheim.

Praxisbeispiel:

Nettoeinkommen: 4.000 €

Fixkosten: 1.500 €

Variable Kosten: 800 €

→ Potenzielle monatliche Rate: 1.700 €

Eigenkapital und Kaufnebenkosten berücksichtigen

- Eigenkapital: Mindestens 10 % des Kaufpreises empfohlen.

- Kaufnebenkosten:

- Grunderwerbsteuer: 3,5–6,5 %

- Notar & Grundbuch: ca. 1,5 %

- Makler (falls vorhanden): 3–6 %

Praxisbeispiel:

Hauspreis: 400.000 €

Eigenkapital: 40.000 € (10% des Kaufpreises)

Nebenkosten: ca. 20.000 € (3,5% Grunderwerbsteuer + 1,5% Notar und Grundbuch)

→ Finanzierungsbedarf: 380.000 €

Finanzierungsfähigkeit prüfen

Mit Ihrer maximalen Monatsrate und dem Finanzierungsbedarf lässt sich ermitteln, welches Haus Sie sich leisten können.

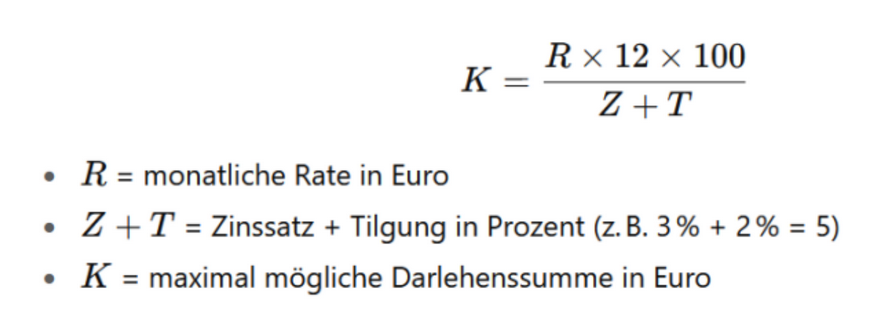

Formel zur groben Orientierung:

Praxisbeispiel:

Max. Rate: 1.700 €

Zins + Tilgung: 3 %

→ Finanzierungsvolumen ≈ 680.000 €

Brauchen Sie Hilfe bei Ihrer Baufinanzierung?

Drei wertvolle Tipps, die Ihre Finanzplanung erleichtern

Tipp 1: Realistisch bleiben

Kalkulieren Sie konservativ: Puffer für Reparaturen, Rücklagen und Lebensqualität lassen Sie stressfrei wohnen.

Tipp 2: Alle Kosten einplanen

Vergessen Sie keine Nebenkosten: Grunderwerbsteuer, Notar, Makler, Einrichtung, Renovierung.

Tipp 3: Frühzeitig prüfen

Starten Sie Ihre Finanzplanung vor der Haussuche. Wer weiß, welche Summe realistisch ist, trifft bessere Kaufentscheidungen.

Häufige Stolperfallen – und wie Sie sie vermeiden

- Zu hohe Eigenheimträume: Überdimensionierte Häuser belasten das Budget unnötig.

- Nebenkosten unterschätzen: Banken prüfen alle Kosten – unvollständige Planung verzögert die Finanzierung.

- Keine Puffer: Reparaturen, Möbel, Umzugskosten – ohne Rücklagen drohen finanzielle Engpässe.

- Nur auf Zinsen schauen: Tilgung und Laufzeit entscheiden über die Monatsrate, nicht nur der Zinssatz.

Fazit: Wissen ist Macht

Eine realistische Finanzplanung ist Ihr Türöffner zu einem entspannten Hauskauf. Wer Einkommen, Ausgaben, Eigenkapital und Nebenkosten kennt, trifft kluge Entscheidungen, spart Zeit und vermeidet Überraschungen.

Kurz gesagt:

- Realistische Analyse = stressfreier Hauskauf

- Puffer & Nebenkosten = sichere Finanzierung

- Frühzeitige Planung = mehr Optionen